SAS vs SARL ? Le choix de la forme juridique est une étape clé lors de la création ou de la reprise d'une entreprise. Elle suscite souvent l’hésitation chez les futurs entrepreneurs.

Parmi les options les plus courantes en France, la SAS (Société par Actions Simplifiée) et la SARL (Société à Responsabilité Limitée). Ces 2 structures présentent des avantages et des inconvénients distincts qu’il faut bien avoir en tête avant de se lancer. Pourquoi ? Car votre décision aura un impact direct sur la croissance, la gestion et la flexibilité de votre entreprise.

Vous hésitez entre l’une et l’autre de ces structures ? Pour vous aider dans votre projet entrepreneurial, découvrez les caractéristiques de chaque option, mais aussi les différences entre ces 2 statuts juridiques.

Notre tableau comparatif SAS versus SARL vous montre en un seul coup d'œil l’essentiel à retenir. Bonne lecture !

SAS versus SARL : bien comprendre chaque forme juridique pour faire le bon choix

Qu’est-ce qu’une SAS (Société par Actions Simplifiée) ?

La définition de la SAS

La SAS, société par actions simplifiée, est une société commerciale. Elle permet d’exercer un large panel d'activités, à l’exception des secteurs réglementés comme le débit de tabac ou l’assurance.

C’est une personne morale.

La SAS est créée dans l’objectif d’offrir aux associés une structure juridique plus souple que la majorité des autres sociétés.

Les caractéristiques de la SAS

La SAS présente les principales caractéristiques suivantes :

- Nombre d’associés : 2 associés minimum, personnes physiques ou personnes morales. Si la structure ne compte qu’1 associé, il s’agit alors d’une SASU (société par actions simplifiée unipersonnelle) (article L227-1 du Code de commerce).

- Structure juridique : société par actions.

- Fonctionnement : souple. Les associés fixent librement dans les statuts :

- * Les règles de gouvernance (article L227-5 du Code de commerce).

- * Les modes de prise de décision (article L227-9 du Code de commerce).

- * Les règles de cession d’actions (article L227-14 du Code de commerce).

- Capital social : librement fixé dans les statuts.

- Apports autorisés : en numéraire, en nature ou en industrie (article L227-1 du Code de commerce).

- Responsabilité des associés : limitée à hauteur de leurs apports.

- Direction : assurée par un président (article L227-6 du Code de commerce).

- Régime fiscal : impôt sur les sociétés (IS).

- Régime fiscal du président : impôt sur le revenu (IR) dans la catégorie des traitements et salaires.

- Régime social du président : assimilé-salarié relevant du régime général de la Sécurité sociale.

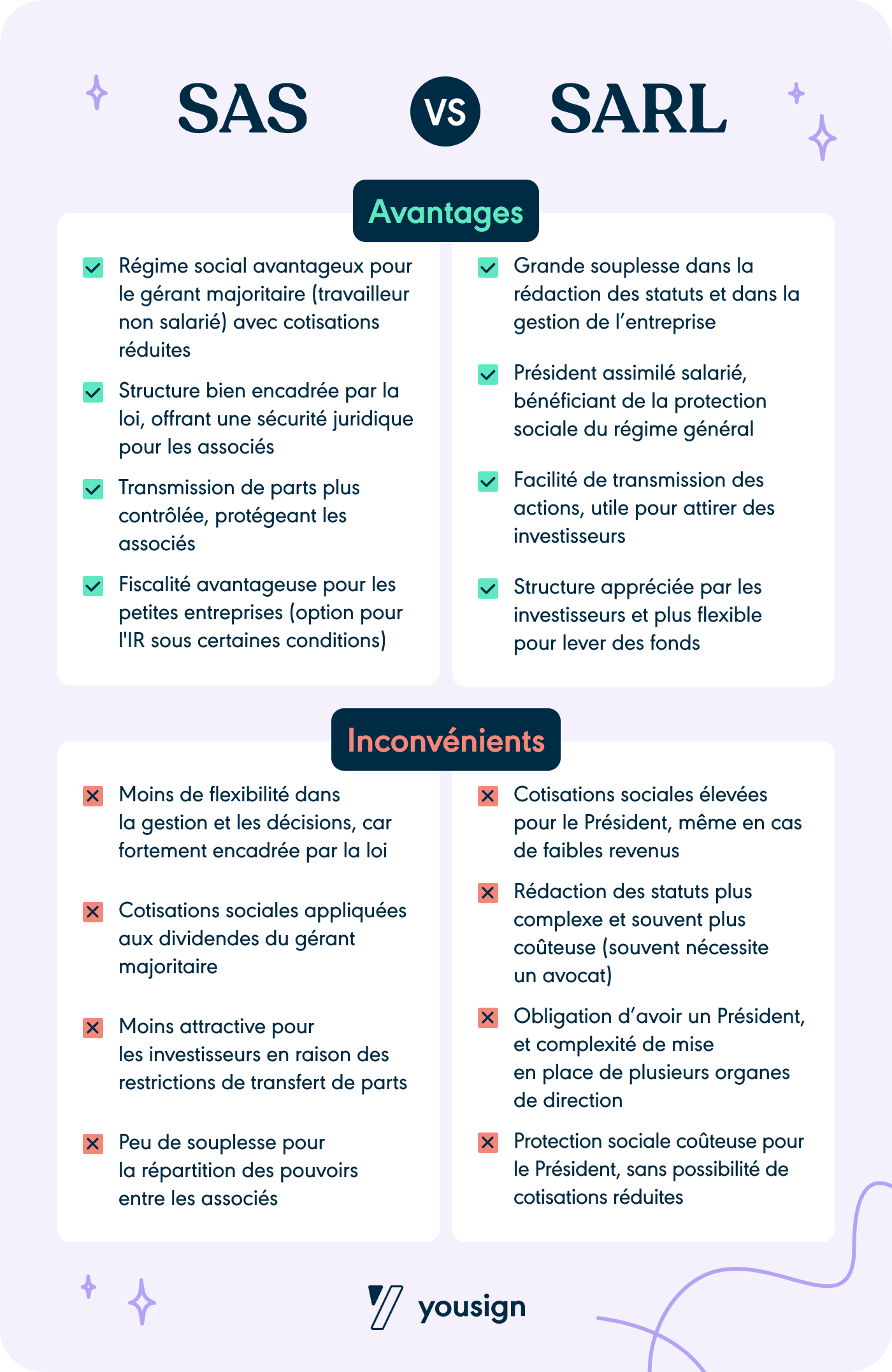

Les avantages de la SAS

La SAS offre de nombreux avantages non négligeables.

La réglementation très souple contenue dans le Code de commerce laisse aux futurs associés une grande liberté dans la rédaction des statuts et donc dans la gestion et le fonctionnement de cette structure. La SAS permet donc aux associés d’adapter l’entreprise aux spécificités de leur projet.

D’autres avantages sont à noter :

- La SAS peut être dirigée par 1 ou plusieurs présidents accompagnés, éventuellement, d’organes de gestion complémentaires permettant de s’adapter aux besoins de chaque entreprise (article L227-6 du Code de commerce).

- La SAS n’impose pas de capital minimum. Dans ce cadre, elle peut être créée avec 1 euro symbolique.

- La responsabilité des associés est limitée au montant de leurs apports. En cas de difficultés de la société, les créanciers ne pourront poursuivre les associés qu’en paiement d’un montant qui ne pourra pas être supérieur à celui de leurs apports.

- L’entrée de nouveaux associés est facilitée, ce qui en fait une entreprise attractive pour les investisseurs ainsi que pour les porteurs de projet qui envisagent d’ouvrir rapidement leur capital.

- Les présidents de SAS sont assimilés-salariés. Dans ce cadre, ils bénéficient d’une couverture sociale sensiblement identique à celle des salariés en matière d’assurance-maladie, d’allocations familiales ou encore de retraite.

- Contrairement à la SARL, la SAS peut compter un nombre illimité d’associés (article L227-1 du Code de commerce).

Les inconvénients de la SAS

Le principal inconvénient de la SAS fait écho à l'un de ses principaux avantages.

Si ce statut offre une flexibilité très appréciée des entrepreneurs, en revanche, cette liberté statutaire oblige les associés à faire preuve d’une extrême vigilance lors de la rédaction des statuts. Ceux de la SAS étant très peu réglementés, les associés ont le choix d’y insérer les clauses de leur choix. Le recours à un professionnel pour éviter toute erreur ou omission peut s’avérer être un choix judicieux.

Les charges sociales (ou cotisations sociales) liées à la rémunération du dirigeant de SAS sont plus élevées que celles relatives aux dirigeants de SARL, lesquels ne relèvent pas du régime général de la Sécurité sociale, mais de la Sécurité sociale des indépendants (SSI).

Pour finir, une SAS ne peut pas être cotée en Bourse (article L227-2 du Code de commerce). Elle ne peut pas céder ses actions sur les marchés financiers. Cette interdiction se révèle être un inconvénient de taille pour certains projets d’entreprise qui nécessitent d’attirer des investisseurs autres que des particuliers.

Qu’est-ce qu’une SARL (Société à Responsabilité Limitée) ?

La définition de la SARL

À l’instar de la SAS, la SARL (société à responsabilité limitée) est une personne morale. Il s’agit d’une société commerciale dont le fonctionnement est strictement encadré par le droit. Ce qui la distingue ici de la SAS.

La SARL est une structure juridique qui permet d’exercer un large panel d'activités, à l’exception des secteurs réglementés cités plus haut.

Les caractéristiques de la SARL

La SARL présente les principales caractéristiques suivantes :

- Nombre d’associés : 2 associés minimum, personnes physiques ou personnes morales et 100 associés maximum (article L223-3 du Code de commerce). Lorsque la structure ne comporte qu’1 associé, on parle de SARL à associé unique (article L223-1 du Code du commerce).

- Fonctionnement : strictement encadré par le Code de commerce.

- Capital social : librement fixé dans les statuts. Le capital est divisé en parts sociales (article L223-2 du Code de commerce).

- Apports autorisés : en numéraire, en nature ou en industrie.

- Responsabilité des associés : limitée à hauteur de leurs apports.

- Direction: assurée par un ou plusieurs gérants, obligatoirement personnes physiques, associées ou non (article L223-18 du Code de commerce).

- Décisions : prises en assemblée générale ordinaire ou extraordinaire des associés sur convocation du gérant (article L223-27 du Code de commerce).

- Régime fiscal : IS.

- Régime fiscal du gérant : IR dans la catégorie des traitements et salaires.

- Régime social du gérant :

- * Régime général de sécurité sociale pour les gérants minoritaires ou égalitaires.

- * Régime de SSI si le gérant est majoritaire (c’est-à-dire s’il détient 50 % des parts sociales +1).

Les avantages de la SARL

La SARL garantit une sécurité juridique non négligeable pour les associés. Les associés bénéficient d’une protection plus importante.

À titre d’exemple, la réglementation prévoit une clause d’agrément obligatoire rendant impossible la cession de parts sociales à des tiers non autorisés par les associés au cours d’une assemblée générale (article L223-14 du Code de commerce). Cette clause permet d’encadrer l’entrée de nouveaux associés, pas nécessairement souhaitée.

D’autre part, à l’instar de la SAS, le capital social de la SARL est librement fixé dans les statuts de l’entreprise sans minimum obligatoire. La création d’une SARL à 1 euro symbolique est donc également permise.

Autre point de concordance, la responsabilité des associés d’une SARL est limitée au montant de leurs apports, ce qui permet de protéger leur patrimoine.

Notez également que le coût des charges sociales (ou cotisations sociales) du gérant de SARL est moins élevé que celui d’un président de SAS s’il s’agit d’un gérant majoritaire.

Pour finir, la SARL offre une souplesse de gestion qui permet aux associés d’adapter leur gouvernance à la taille et aux besoins de l’entreprise.

Les inconvénients de la SARL

Sur le même schéma que la SAS, l’un des inconvénients de la SARL est aussi l’un de ses avantages : sa rigidité de fonctionnement qui peut s’avérer être un frein pour certains projets d’entreprise.

Par ailleurs, les charges sociales (ou cotisations sociales) moins élevées entraînent une couverture sociale moins complète pour les gérants relevant du régime de SSI. Sont visées les prestations de santé, les droits à la retraite ou encore les indemnités journalières en cas de maladie.

Les gérants majoritaires ne bénéficient pas de l’assurance chômage : un inconvénient à ne pas négliger en cas de cessation d’activité. Ils ne bénéficieront d’aucune rémunération.

Tout comme les SAS, la SARL n’est pas cotée en bourse (article L223-11 du Code de commerce).

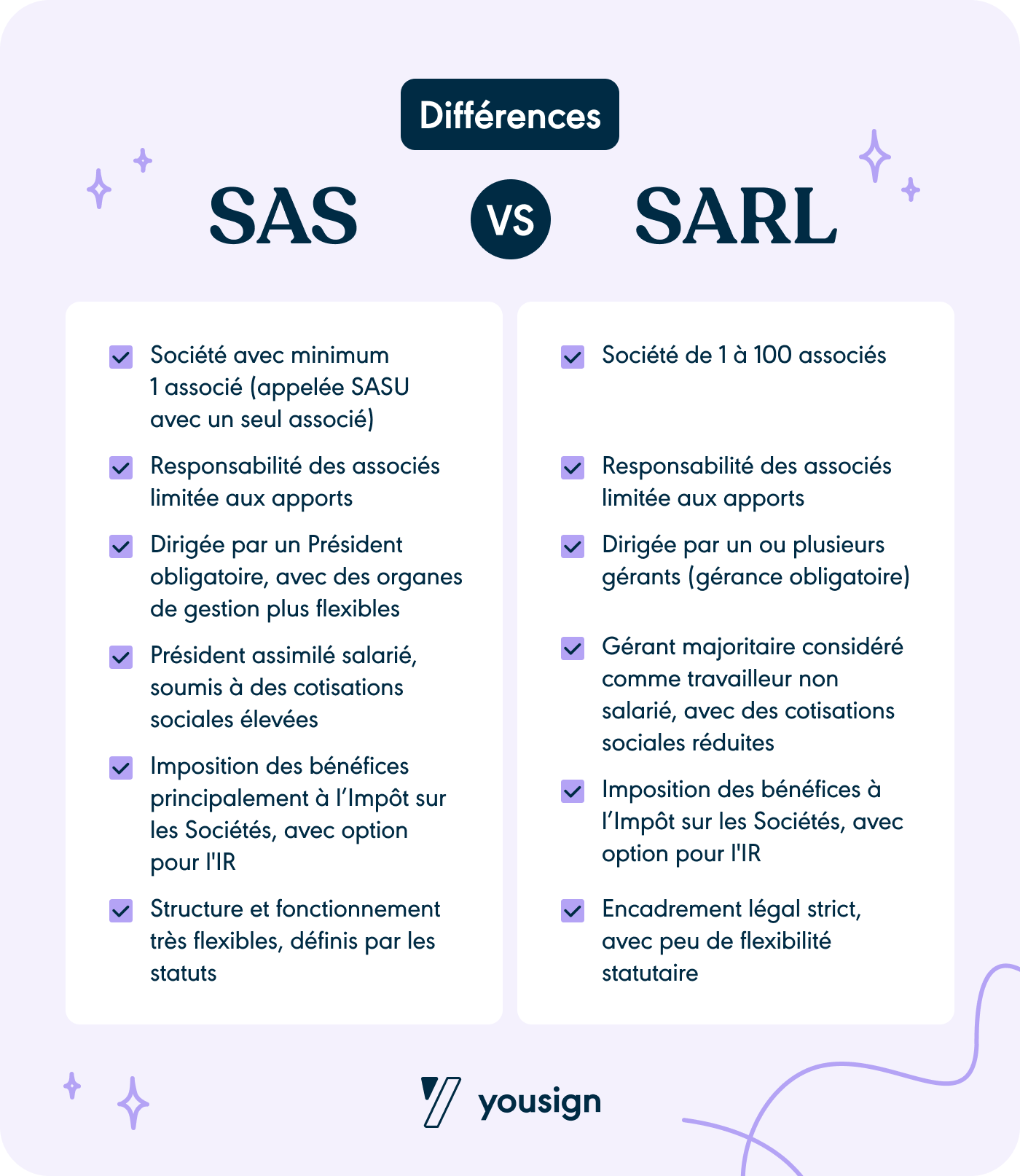

SAS versus SARL : les différences à prendre en compte

Statut, capital social, flexibilité de gestion et d’organisation, modalités de cession… Découvrez les différences entre les 2 formes juridiques.

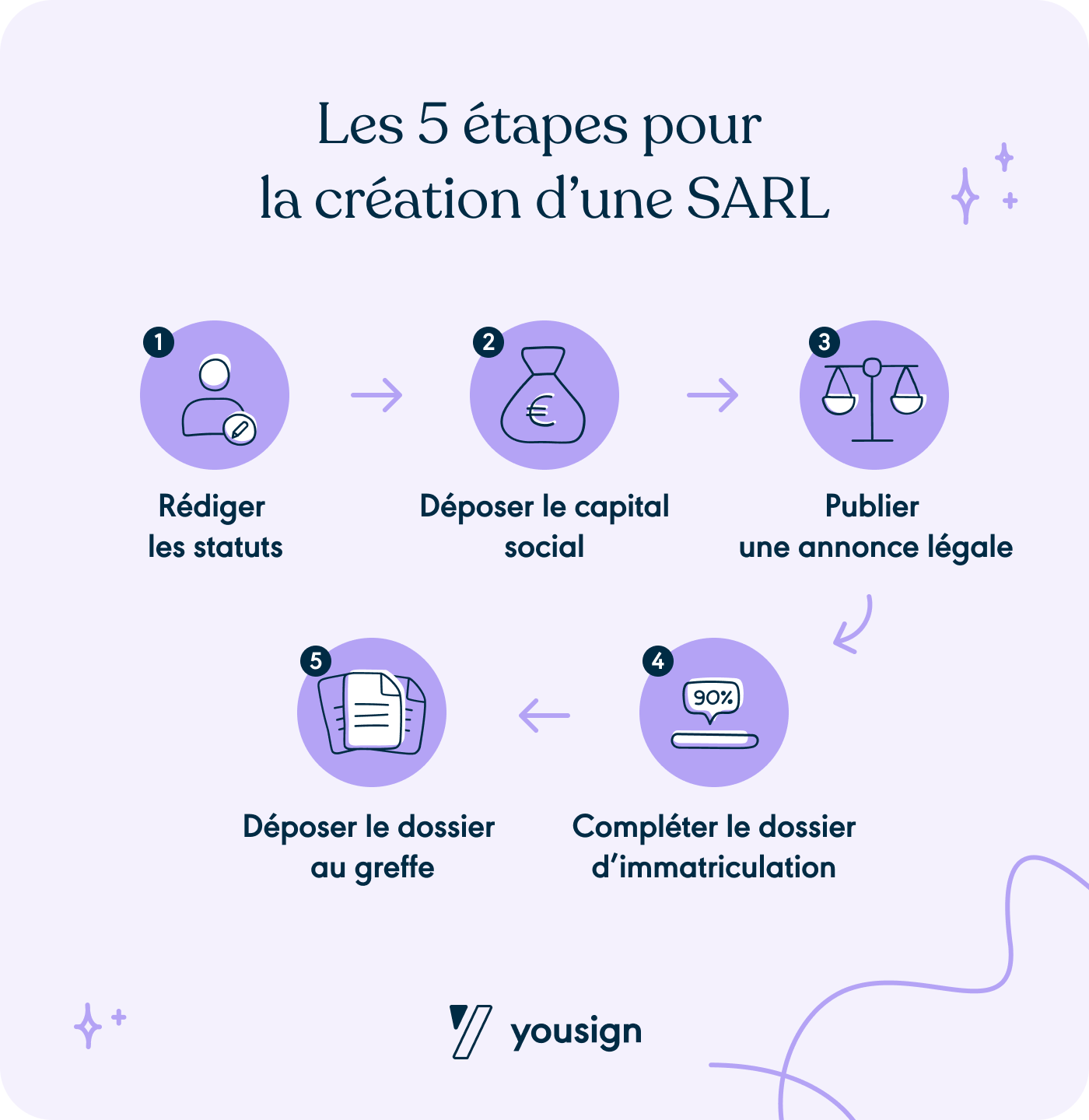

Les formalités de création

1er étape : la rédaction des statuts

Si les formalités de création d’une SA et d’une SARL sont sensiblement identiques, notez que, comme évoqué précédemment, les associés de SAS bénéficient d’une très grande flexibilité dans la rédaction des statuts. À l’inverse, ceux d’une SARL doivent respecter scrupuleusement le Code de commerce.

Chaque statut doit être rédigé avec soin et comporter des mentions obligatoires telles que la forme sociale, la durée de la société, l'identité des associés, le nom de la société, le siège social… Une fois rédigés, ces documents doivent être signés et archivés. La signature électronique des statuts et procès-verbaux permet de sécuriser et d'accélérer l'ensemble de ces démarches administratives.

Vous hésitez entre SASU/EURL et conservez un CDI ? Ce guide détaille comment créer une entreprise en étant salarié.

2e étape : le capital social

Le capital social doit être déposé sur un compte bancaire ouvert au nom de la société.

Pour la SARL et la SAS, les apports du capital social en numéraire peuvent être partiellement libérés au moment de l’immatriculation de la société. Les associés verseront plus tard le solde :

- En SAS, au moins 50 % de l’apport en numéraire doit être libéré au moment de l’immatriculation (article L227-1 du Code de commerce).

- En SARL, au moins 20 % de l’apport en numéraire doit être libéré au moment de l’immatriculation (article L223-7 du Code de commerce).

3e étape : l’annonce de la création

Les associés doivent informer les tiers de la création d’une société par la publication d’une annonce dans un journal habilité.

4e étape : le dépôt du dossier de création et son immatriculation

Le dossier de création doit être déposé sur le guichet unique des formalités accompagné de l’ensemble des pièces requises.

Cette étape va permettre au greffe du tribunal de commerce d’immatriculer la société si tous les justificatifs ont été fournis.

Bon à savoir

Pour les formalités d'immatriculation des entreprises, une signature électronique simple est nécessaire.

2. La liberté de gestion

La SAS offre beaucoup plus de flexibilité qu’une SARL.

Il appartient aux associés de rédiger librement les statuts de la SAS, ce qui leur permet de déterminer librement :

- Les modalités de prise des décisions.

- Les conditions d’entrée des nouveaux associés.

- L’étendue de la responsabilité du dirigeant.

- Les règles de gouvernance.

- Etc.

En revanche, la SARL doit fonctionner selon les règles prévues par le Code de commerce.

3. Le régime social du dirigeant

Au sein d’une SAS, le dirigeant est assimilé-salarié et relève du régime général de la sécurité sociale. Ainsi :

- Il bénéficie d’une couverture sociale intéressante.

- Les charges sociales sont plus conséquentes.

Au sein d’une SARL, le statut social du dirigeant dépend du nombre de parts sociales qu’il détient dans l’entreprise :

- Si le gérant est majoritaire, il relève de la SSI avec les conséquences ci-dessus évoquées que cela implique (charges sociales moins lourdes mais couverture sociale moins complète).

- Les gérants minoritaires ou égalitaires de SARL relèvent, quant à eux, du régime général de la sécurité sociale au même titre qu’un salarié.

4. La fiscalité

En principe, les SARL et SAS sont soumises à l’IS (article 205 du Code général des impôts). Schématiquement, c’est la société elle-même qui paie l’impôt sur les bénéfices. L’IS est calculé à partir du résultat net imposable réalisé par l’entreprise. C’est-à-dire sur son chiffre d’affaires diminué des charges.

Le taux de l’impôt sur les sociétés est de 25 %. Un taux réduit de 15 % s’applique sur les premiers 42 500 € de bénéfices pour les entreprises réalisant un chiffre d'affaires inférieur à 10 millions d'euros (I de l'article 219 du CGI).

Les SARL et les SAS peuvent, toutes conditions remplies, opter pour un régime fiscal de société de personnes. En clair, en cas d’option, elles seront soumises à l'IR, au lieu de l'IS. Les bénéfices seront imposés directement entre les mains des associés en fonction de leur part dans la société.

Cette option est possible dans les situations suivantes :

- L’option est ouverte aux SARL de famille (composée uniquement de membres d’une même famille, par exemple le conjoint) (article 239 bis AA du CGI).

- Les SARL classiques et les SAS peuvent opter à l’impôt sur le revenu sous réserve de respecter les conditions fixées à l’article 239 bis AB du CGI.

5. La cession des parts

Les modalités relatives aux cessions d’actions dans les SAS sont librement fixées par les associés dans les statuts.

S’agissant des SARL, différentes situations doivent être distinguées :

- S’il s’agit d’une cession à un autre associé ou à un membre de sa famille (conjoint, ascendants ou descendants), les cessions sont libres, sauf dispositions statutaires contraires (article L223-13 du Code du commerce).

- S’il s’agit d’une cession à un tiers de la société, l’accord de la majorité des associés représentant plus de 50 % des parts est requis (article L223-14 du Code du commerce).

Les cessions de titres sont soumises au paiement de droits d’enregistrement dont le montant s’élève à (article 726 du Code général des impôts) :

- 0,1 % pour les cessions d'actions dans une SAS.

- 3 % pour les cessions de parts de SARL.

SAS ou SARL, quelle structure juridique choisir ?

Vous hésitez entre l’une ou l’autre de ces structures ?

SAS et SARL présentent des avantages et des inconvénients. Votre choix entre l’une ou l’autre de ces structures va dépendre de votre projet et de vos priorités.

Si la SAS est la forme privilégiée des start-up et des sociétés qui ont vocation à se développer, la SARL est celle des projets familiaux à la recherche d’une structure simplifiée.

La SAS répond aux besoins entrepreneuriaux des personnes qui recherchent de la flexibilité, de la souplesse en vue de développer un projet à croissance notamment grâce à une levée de fonds.

La SARL, quant à elle, est plébiscitée pour les projets familiaux ou les petits entrepreneurs en quête d’une structure souple et peu d’associés.

SAS versus SARL, ce qu’il faut retenir sur la forme juridique à choisir

Mieux que de longs discours, voici un tableau comparatif entre la SARL et la SAS pour vous permettre de choisir en toute connaissance de cause l’une ou l’autre de ces sociétés. En cas de doute ou d’hésitation, faites appel à un professionnel, il pourra vous guider vers le choix le plus judicieux dans votre situation.

Bon à savoir

Selon le statut retenu, le montage diffère : consultez les étapes juridiques d’une reprise d’entreprise avant de tranche

/ | SARL | SAS |

|---|---|---|

Nombre d’associés | 1 à 100 | 1 à illimité |

Capital social | Pas de minimum exigé | Pas de minimum exigé |

Composition du capital | Parts sociales | Actions |

Responsabilité des associés | Limitée aux apports | Limitée aux apports |

Apports autorisés | En numéraire, nature, industrie | En numéraire, nature, industrie |

Dirigeant | Un ou plusieurs gérants | Un président qui peut être accompagné |

Fiscalité | IS, option possible pour l’IR sous conditions | IS, option possible pour l’IR |

Régime social du dirigeant | Régime social des indépendants pour le gérant majoritaire | Régime des assimilés-salariés |

Transmission des parts | Sous agrément | Libre, sous réserve des dispositions statutaires |

Fonctionnement | Encadré par le Code de commerce | Liberté statutaire |

Organisation/Gouvernance | Encadrés par le Code de commerce | Liberté statutaire |

Attractivité | Projets familiaux/petits entrepreneurs | Startups, projet à forte croissance |

Simplifiez vos démarches administratives

Facilitez la gestion juridique de votre entreprise avec la signature électronique